رساله کارشناسی ارشد شهرسازی-طراحی شهری

دانلود رساله پایان نامه بررسی مبلمان و چشم انداز شهری در پیاده راه ها، نمونه موردی: خیابان ولی عصر تهران 164 صفحه با فرمت WORD

فهرست مطالب

فصل اول:کلیات تحقیق 7

1-1بیان مساله 8

1-2- اهمیت و ضرورت تحقیق 10

1-3- اهداف تحقیق: 11

1-4- فرضیات تحقیق: 12

1-5- سوالات تحقیق 12

1-6- روش تحقیق: 12

1-6-1 مدل تحقیق : 12

1-6-2 روش تحقیق : 13

1-6-3 جامعه آماری و حجم آن : 13

1-6-4 بر آورد حجم نمونه و روش نمونه گیری ( در صورت نمونه گیری ) : 13

1-6-5 روش گرد آوری اطلاعات : 14

1-6-6 روش تجزیه و تحلیل اطلاعات : 14

1-7 پیشینه تحقیق 15

1-8 محدودیتهای تحقیق 21

فصل دوم:ادبیات و چارچوب نظری 22

2-1- پیاده مداری 22

2-1-1 تعریف محدوده پیاده: 22

2-1-2 تعریف پیاده راه: 23

2-1-3- تعریف پیاده مداری 24

2-1-4 انواع پیاده راه ها : 25

2-1-5 تحولات فکری مرتبط با پیاده محوری : 25

2-1-6 تاریخچه پیاده راه سازى: 26

2-1-7 گسترش فضاهای پیاده و پیاده راهها 27

2-1-8 مزایای ایجاد پیاده راهها: 29

2-1-9 چگونگی انتخاب مسیر پیاده راه پایدار 30

2-1-10 انواع تسهیلات یک پیاده رو: 30

2-1-10-1 گذر موقت: 30

2-1-10-2 گذر آزمایشی: 30

2-1-10-3 گذر مقطع یا پلازا: 31

2-1-10-4 گذر های ممتد: 31

2-1-10-5 گذر های غیر هم سطح عابر پیاده: 31

2-1-10-6 گذر های چند طبقه: 31

2-2- دیدگاه اندیشمندان شهرسازی در مورد پیاده مداری 31

2-2-1- تونی گارنیه 31

2-2-2- ادموند بیکن 32

2-2-3- بیل هیلیر 33

2-2-4-اپلیارد 34

2-2-5- یان گل 35

2-2-6- میشل والر 36

2-2-7- مصطفی بهزاد فر 36

2-3 منظر شهری 38

2-3-1 تعریف منظر و چشم انداز شهری: 38

2-3-2 دید سواره و پیاده: 41

2-3-3 منظر شهری ازمسیرهای عبوری پیاده 42

2-3-4 شاخص های مطلوبیت منظر شهری مسیر پیاده 42

2-3-5 عناصر منظر شهری مسیر پیاده: 43

2-3-5-1 معبر: 43

2-3-5-2نشانه : 44

2-3-5-3 مبدا و مقصد: 44

2-3-5-4 بدنه: 45

2-3-5-5 مبلمان: 48

2-3-5-6 علائم 50

2-4 تاریخچه احداث پیاده راه: 52

2-4-1 تاریخچه احداث پیادهراه در جهان 52

2-4-2 تاریخچه احداث پیادهراه در ایران 54

2-5بررسی نمونه های موردی در جهان 55

2-5-1 پیاده راه استانبول 55

2-5-2 پیاده راه رامبلا 58

2-5-3 محور پیاده مدار استروگت کپنهاگ 60

2-6 بررسی نمونه های موردی در ایران 66

2-6-1 بررسی محور پیاده تربیت تبریز 66

2-6-2 محور پیاده سپهسالار تهران 72

2-6-3 بررسی پیاده راه جنت مشهد 79

فصل سوم:روش شناسی 82

3-1- روش تحقیق: 83

3-1-1 مدل تحقیق : 83

3-1-2 روش تحقیق : 83

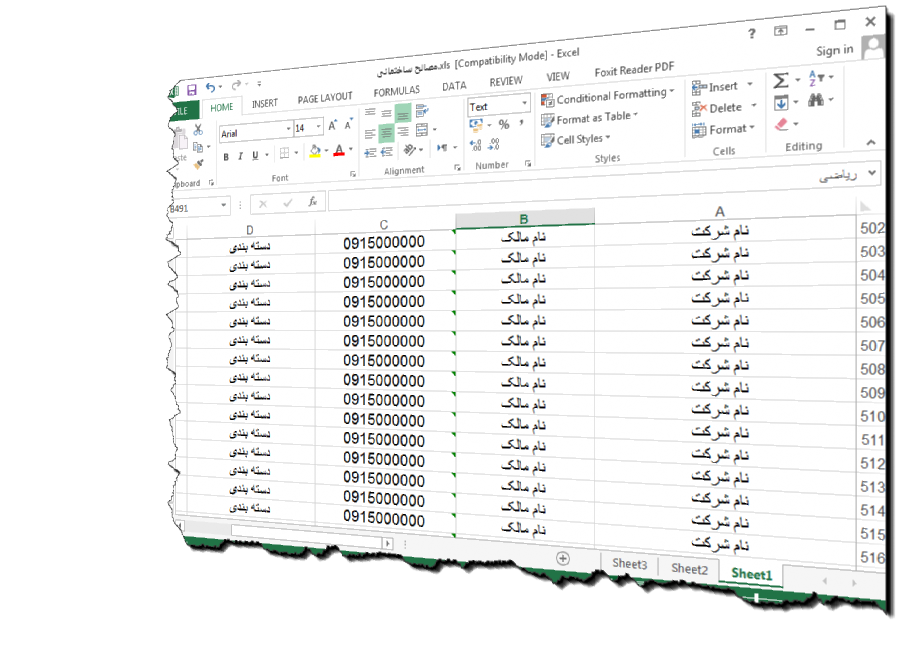

3-1-3 جامعه آماری و حجم آن : 83

3-1-4 بر آورد حجم نمونه و روش نمونه گیری ( در صورت نمونه گیری ) : 84

3-1-5 روش گرد آوری اطلاعات : 84

3-1-6 روش تجزیه و تحلیل اطلاعات : 84

3-2- تحلیل روایی داده های تحقیق 85

3-3- تحلیل پایایی داده های تحقیق 85

3-4 روش شناسی 85

3-4-1 طیف لیکرت 85

3-4-2 روش آلفای کرونباخ 87

3-4-3 فرمول کوکران 88

3-5 بررسی روش ها و مدلهای تجزیه و تحلیل اطلاعات 89

3-5-1 مدلسازی swot: 89

3-5-2 روش کارمدلswot : 91

3-5-3 بررسی راهبردها در ازمون SWOT 104

فصل چهارم:تجزیه و تحلیل داده ها 107

4-1 معرفی کلی خیابان ولی عصر 108

4-2تاریخچه خیابان ولی عصر 109

4-3 بررسی محدوده مورد مطالعه: 112

4-4 بررسی مبلمان شهری خیابان ولیعصر حد فاصل خیابان انقلاب تا خیابان طالقانی 115

4-5 بررسی منظر شهری در محدوده مورد مطالعه: 138

4-6تجزیه و تحلیل داده ها: 149

فصل پنجم:جمع بندی و نتیجه گیری 156

5-1 جمع بندی و نتیجه گیری: 157

5-2 پاسخگویی به سوالات: 159

5-3 آزمون فرضیات: 160

5-4 پیشنهادات: 161

5-4-1 پیشنهادات در زمینه مبلمان شهری: 161

5-4-2 پیشنهادات در زمینه منظر شهری: 162

منابع و مآخذ: 163

پایان نامه بررسی مبلمان و چشم انداز شهری در پیاده راه ها، نمونه موردی: خیابان ولی عصر تهران